Die Advanzia Gebührenfrei Mastercard Gold ist eine der beliebtesten Reisekreditkarten auf dem Markt. Mit dieser Karte fällt keine Jahresgebühr an und es gibt auch keine Auslandseinsatzgebühr. Das bedeutet, dass ihr keine zusätzlichen Kosten habt, egal in welcher Währung ihr bezahlt. Außerdem könnt ihr mit dieser Karte Bargeld abheben, ohne direkt Gebühren zu zahlen. Allerdings fallen für Bargeldabhebungen Sollzinsen an, die ihr durch bestimmte Tricks jedoch minimieren könnt.

Ein großer Vorteil ist, dass es sich um eine echte Kreditkarte handelt. Das bedeutet, dass ihr einen Verfügungsrahmen habt und zum Beispiel problemlos eine Kaution hinterlegen könnt, zum Beispiel bei Autovermietern.

Ich persönlich nutze die Karte schon seit 2008 und bin nach wie vor sehr zufrieden. Sie ist zwar nicht perfekt, aber vor allem für Schüler, Studenten und Auszubildende relativ problemlos zu bekommen. Die Konditionen bleiben seit Jahren unverändert, im Gegensatz zu vielen anderen Banken, die ihre Konditionen regelmäßig zum Schlechteren ändern.

Vorteile

- 0,00€ Jahresgebühr: Ihr zahlt dauerhaft und ohne Bedingungen keine Jahresgebühr.

- Geringe Kosten für Bargeldabhebungen: Es fallen keine Gebühren für Bargeldabhebungen an, allerdings fallen Sollzinsen ab dem Tag der Abhebung bis zum Bezahlen der Kreditkarten-Rechnung an. Ihr könnt diese Kosten minimieren, indem ihr den Saldo möglichst schnell per Überweisung ausgleicht.

- 0,0% Auslandseinsatzgebühr: Ihr zahlt keine Gebühren, wenn ihr mit der Karte in einer Fremdwährung bezahlt. Andere Banken erheben oft bis zu 2% Auslandseinsatzgebühr.

- Unabhängig vom Girokonto: Euer Abrechnungskonto muss nicht bei der Advanzia Bank sein.

- Echte Kreditkarte: Die Karte ist keine Prepaid-Kreditkarte, sondern eine echte Kreditkarte. Damit könnt ihr auch Kautionen hinterlegen.

- Kostenlose Ersatzkarte & PIN: Ihr müsst keine Gebühr zahlen, wenn ihr die Karte verliert oder eine neue haben möchtet.

- Inklusive Reiseversicherung: Die Karte enthält verschiedene Reiseversicherungen, wie zum Beispiel Reiserücktritts-, Reiseabbruch- und Reisegepäckversicherung.

- Onlineübersicht: Ihr könnt alle Umsätze online einsehen.

- Kontaktlos bezahlen: Beträge bis 25€ könnt ihr kontaktlos ohne PIN-Eingabe oder Unterschrift bezahlen.

- Beständigkeit: Die Konditionen der Karte haben sich seit Jahren nicht verändert.

- Google/Apple/Garmin Pay: Ihr könnt mit der Karte auch kontaktlos und ohne PIN-Eingabe per Google Pay, Apple Pay oder Garmin Pay bezahlen.

Nachteile

- Keine Zahlung per Lastschrift: Die monatliche Rechnung müsst ihr per Überweisung bezahlen. Zahlt ihr nicht oder zu spät, fallen Sollzinsen an. Allerdings gibt es andere Karten, wie die WeCanHelp Mastercard Gold, bei denen euch Lastschrifteinzug möglich ist.

- Hohe Sollzinsen: Die Sollzinsen betragen 24,69% bei Teilzahlungsmöglichkeit.

- Sollzinsen bei PayPal-Zahlungen: Bei Zahlungen per PayPal an andere Personen fallen Sollzinsen an, allerdings nicht bei Zahlungen an Händler oder Geldtransfers über Wise.

- Geringer Verfügungsrahmen am Anfang: Bei geringer Bonität liegt der Verfügungsrahmen am Anfang bei 100€. Dieser erhöht sich jedoch nach einiger Zeit und regelmäßiger Nutzung.

- Hoher Selbstbehalt bei den Versicherungen: Die Reiseversicherungen haben einen hohen Selbstbehalt, den man selbst tragen muss.

- Versicherungsschutz nur bei Karteneinsatz: Um von den Versicherungen abgesichert zu sein, müsst ihr mindestens 50% der Gesamtreisekosten mit der Kreditkarte bezahlen.

- Kein Versicherungsschutz ab 75 Jahren: Ab dem 75. Lebensjahr besteht kein Versicherungsschutz mehr. Ab dem 70. Lebensjahr reduziert sich die maximale versicherte Reisedauer bereits von 90 auf 21 Tage.

- Kundenservice: Der Kundenservice per Email ist langsam und manchmal muss man lange auf eine Antwort warten. Auch bei der Telefonhotline gibt es teilweise lange Wartezeiten.

- Keine Erstattung von Fremdgebühren: Wenn der Geldautomatenbetreiber eine zusätzliche Gebühr erhebt, wird diese nicht erstattet, allerdings ist dies selten der Fall.

Anleitung: Bargeld abheben mit möglichst wenig Zinsen

Die Advanzia erhebt keine Bargeldabhebungsgebühr, aber es fallen Sollzinsen von 1,86% pro Monat ab dem Tag der Abhebung bis zum Bezahlen der Kreditkarten-Rechnung an. Um die Sollzinsen zu minimieren, solltet ihr den Saldo schnellstmöglich per Überweisung ausgleichen.

Rechnung per Lastschrift bezahlen

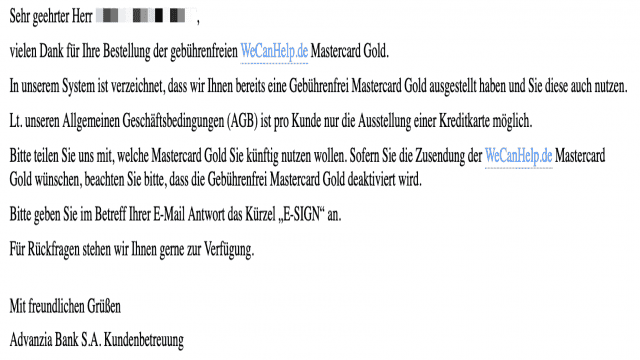

Die Advanzia bietet standardmäßig keinen Einzug per Lastschrift an. Allerdings gibt es andere gebrandete Karten, bei denen der Saldo zu 100% per Lastschrift monatlich eingezogen wird. Als Bestandskunde könnt ihr auch eure Advanzia Mastercard Gold in eine WeCanHelp Mastercard Gold umtauschen und die monatliche Rechnung per SEPA-Lastschrift bezahlen.

Meine Meinung

Ich persönlich nutze die Karte schon seit fast 10 Jahren und bin sehr zufrieden damit. Auch wenn ich sie mittlerweile seltener benutze, ist sie mein treuer Begleiter und vor allem für Notfälle gedacht. Vor Reiseantritt tausche ich kein Geld mehr, sondern hebe im Ausland einfach am ersten Automaten Bargeld ab. Den Rest zahle ich dann mit der Kreditkarte. Am Anfang hatte ich einen geringen Verfügungsrahmen, der sich aber schnell erhöht hat. Mittlerweile habe ich einen Verfügungsrahmen von 7.500€, was mehr als genug ist.

Varianten und Alternativen

Die Advanzia Gebührenfrei Mastercard Gold wird von der luxemburgischen Advanzia Bank ausgegeben. Es gibt aber auch andere Karten mit fast identischen Konditionen, wie zum Beispiel die WeCanHelp Mastercard Gold oder die Bildungsspender Mastercard Gold. Ihr könnt jedoch immer nur eine Karte von Advanzia gleichzeitig haben. Es gibt auch diverse Alternativen zur Advanzia Kreditkarte, wie zum Beispiel die Norwegian Visa, die Hanseatic GenialCard, die Barclaycard Visa oder das DKB-Cash inklusive Visa.