Bei der Auswahl von Investmentfonds spielen Fondskosten für die meisten Anleger eine untergeordnete Rolle. Stattdessen sind Auszeichnungen von Ratingagenturen, vergangene Wertentwicklungen und Empfehlungen von Beratern wichtiger. Doch viele Anleger sind sich nicht bewusst, dass die Fondskosten einen großen Einfluss auf den Anlageerfolg haben. Tatsächlich bestimmen sie maßgeblich die Wertentwicklung der Fonds.

Die Finanzindustrie behauptet zwar, dass nicht die Kosten, sondern die Qualität des Fondsmanagers für eine gute Performance entscheidend ist. Natürlich darf hohe Qualität auch etwas mehr kosten. Aber wie sieht es in der Realität aus? Können hochbezahlte Fondsmanager die Erwartungen der Anleger erfüllen?

Aktiv gemanagte Fonds schneiden in der Regel schlechter ab als ihre Vergleichsindizes. Bei einer ganzheitlichen Betrachtung schneiden etwa 70 bis 80% der Publikumsfonds jedes Jahr schlechter ab als ihr Benchmark. Über längere Zeiträume nimmt die Zahl der unterdurchschnittlichen Fonds weiter zu, sodass nur wenige Fonds nach 5 Jahren ihr Ziel erreichen. Mehr als 90% der aktiv gemanagten Fonds hinken der Marktentwicklung hinterher.

Liegt die systematische Underperformance möglicherweise an der Unfähigkeit der Fondsmanager? Zwar gibt es Qualitätsunterschiede, aber grundsätzlich sind Fondsmanager hochbezahlte Spezialisten mit Zugang zu erstklassigen Informationsquellen. Eine plausiblere Erklärung sind die hohen laufenden Kosten im Fonds, die die Investmentgesellschaften einbehalten. Niedrigere Gebühren wirken sich direkt positiv auf die Wertentwicklung der Fonds aus.

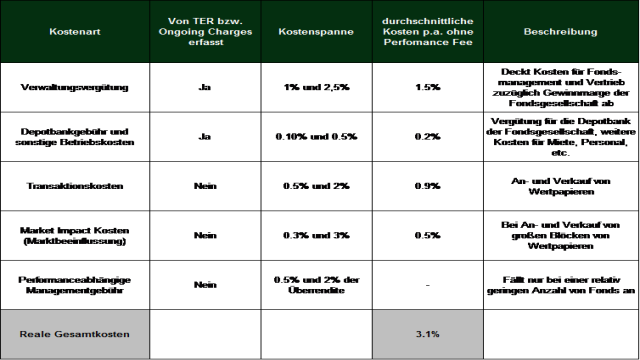

Es ist wichtig, die Fondskosten genau zu kennen, bevor man in einen Fonds investiert. Ein Fondsanleger wird mit verschiedenen direkten und indirekten Kosten belastet. Hierbei sind Ausgabeaufschläge, Rücknahmeabschläge, Verwaltungsvergütung, Bestandsprovisionen, Depotgebühren, Transaktionskosten, Market Impact Kosten und performanceabhängige Gebühren zu beachten. Die Vergleichbarkeit der Kosten ist jedoch nur teilweise geglückt, da entscheidende Kostenbestandteile in den Kennzahlen nicht enthalten sind.

Es gibt Möglichkeiten, die Kostenbelastung zu reduzieren. Ausgabeaufschläge und Rücknahmeabschläge sind grundsätzlich verhandelbar. Direktbanken bieten reduzierte oder gar keine Ausgabeaufschläge an. Auch können viele Fonds über die Fondsbörse Hamburg ohne Ausgabeaufschläge und Rücknahmeabschläge erworben werden. Eine weitere Alternative sind Indexfonds oder Anlageklassenfonds. Honorar-Finanzanlagenberater bieten Fonds zu Nettokonditionen an.

Die Kostenbelastung der Fonds wird oft mithilfe der Total Expense Ratio (TER) oder der Ongoing Charges angegeben. Diese Kennzahlen beinhalten jedoch nicht alle Kostenbestandteile. Um einen realen Kostenvergleich durchzuführen, sollte man die Fondskosten genau analysieren.

Die Kostenbelastung kann dazu führen, dass die Fondsrendite deutlich sinkt. Ein Vergleich zwischen aktiv und passiv verwalteten Fondslösungen zeigt, dass kostengünstige Indexfonds (ETFs) oft eine bessere Wahl sind. Der Renditevorsprung zwischen aktiven und passiven Fonds kann aufgrund des Zinseszinseffekts im Laufe der Zeit immer größer werden.

Es lohnt sich also, genau auf die Kostenbelastung bei der Fondsauswahl zu achten. Auszeichnungen von Ratingagenturen und vergangene Wertentwicklungen sind keine verlässlichen Indikatoren. Kostengünstige Indexfonds und Anlageklassenfonds bieten eine attraktive Alternative zu teuren aktiven Fonds. Bei Fragen oder bei der Strukturierung Ihres Portfolios können spezialisierte Berater helfen. Jegliche Investitionen sollten jedoch sorgfältig geprüft werden, da vergangene Wertentwicklungen keine Garantie für zukünftige Gewinne darstellen.

Quelle: Original Article