Willkommen zum Thema “Liquidität”! Heute tauchen wir in die faszinierende Welt der Betriebswirtschaftslehre ein und entdecken die Bedeutung dieses Begriffs. Liquidität steht für die Zahlungsfähigkeit eines Kunden oder einer Kundin in der Geschäftswelt. Es geht darum, ob ein Unternehmen oder eine Person in der Lage ist, jederzeit und ohne Einschränkungen ihre Zahlungsverpflichtungen zu erfüllen.

Liquidität versus Gewinn: Ein entscheidender Unterschied

Lassen Sie uns den Unterschied zwischen Liquidität und Gewinn klären. Gewinn ist der Betrag, der nach Abzug aller Kosten übrig bleibt. Es kann sich dabei um den Gewinn eines einzelnen Produkts oder den Gesamtgewinn am Ende eines Geschäftsjahres handeln. Gewinn ist also eine feste Größe.

Im Gegensatz dazu ist Liquidität eine Eigenschaft. Ein liquides Unternehmen kann seine Rechnungen bezahlen. Dabei entsteht Liquidität im Wesentlichen durch Gewinne. Wenn ein Unternehmen jedoch zu viele Verluste verzeichnet, wird es langfristig nicht mehr liquide sein.

Die wichtigsten Liquiditätskennzahlen

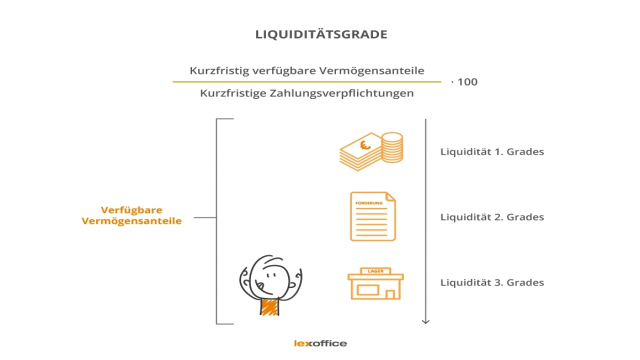

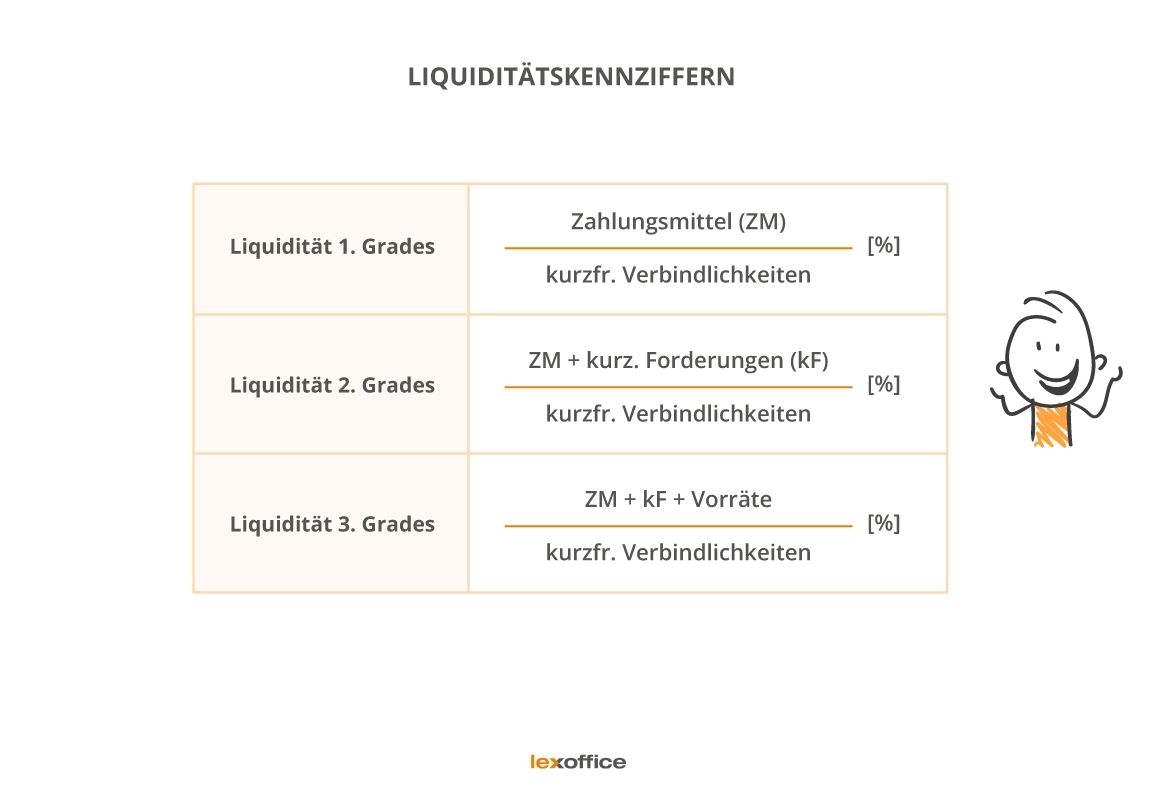

Wie wird Liquidität gemessen? Zur Beurteilung werden verschiedene Liquiditätskennzahlen verwendet. Es gibt drei Arten von Liquiditätsgraden, für die unterschiedliche Kennzahlen herangezogen werden. Diese Kennzahlen fallen in den Bereich der statischen Liquidität.

Statische Liquidität

Der erste Grad wird am häufigsten verwendet. Hierbei werden die verfügbaren liquiden Mittel den kurzfristigen Verbindlichkeiten gegenübergestellt.

- Grad = liquide Mittel / kurzfristige Verbindlichkeiten x 100 %

Der zweite Grad berücksichtigt zusätzlich zu den liquiden Mitteln auch die kurzfristigen Forderungen. Wenn die Summe aus diesen beiden Positionen höher als 100 Prozent ist, spricht man von Liquidität.

- Grad = (liquide Mittel + kurzfristige Forderungen) / kurzfristige Verbindlichkeiten x 100 %

Die Berechnung des dritten Grades ist komplexer, da das gesamte Umlaufvermögen einbezogen wird. Diese Kennzahl ist in der Regel jedoch weniger praxisrelevant.

- Grad = Umlaufvermögen / kurzfristige Verbindlichkeiten x 100 %

Dynamische Liquidität

Die dynamische Liquidität ermöglicht eine Schätzung der Fähigkeit eines Wirtschaftssubjekts, in einem festgelegten Zeitraum zukünftige Zahlungen leisten zu können.

Der Zeitraum wird in der Regel von einem bis drei Monate festgelegt, um die Angaben möglichst präzise zu halten. Die Formel zur Berechnung dieses Kennwerts lautet: Die Summe aus allen Zahlungsmitteln, Forderungen und geschätzten Umsätzen wird durch die kurzfristigen Verbindlichkeiten dividiert.

Neben der dynamischen Liquidität gibt es auch die Periodenliquidität, die Informationen über die zukünftige Zahlungsfähigkeit liefert. Sie wird ermittelt, indem die zu erwartenden Zahlungseingänge innerhalb eines bestimmten Zeitraums durch die Zahlungsausgänge dividiert werden.

Die Konsequenzen von hoher und niedriger Liquidität

Auf den ersten Blick scheint es erstrebenswert zu sein, eine möglichst hohe Liquidität zu haben. Schließlich bedeutet dies, dass ein Unternehmen immer zahlungsfähig ist und keine finanziellen Sorgen hat. Das ist grundsätzlich auch richtig.

Jedoch kann eine dauerhaft hohe Liquidität langfristig auch negative Auswirkungen haben. Die Rentabilität eines Unternehmens wird durch eine durchgehend hohe Liquidität beeinflusst. Dies zeigt sich durch die Auswirkungen der Inflation. Vermögen, das lange im Unternehmen verbleibt, verliert durch die Inflation an Wert. Zwar ist der Effekt nicht enorm, aber durch regelmäßige Investitionen und die Bewegung von Vermögenswerten können Sie das Beste aus Ihren finanziellen Mitteln herausholen.

Eine geringe Liquidität ist hingegen ein viel größeres Problem. Tatsächlich ist es wahrscheinlich das größte Problem, dem ein Unternehmen begegnen kann. Eine niedrige Liquidität bedeutet, dass ein Unternehmen nicht mehr zahlungsfähig ist und die Insolvenz droht. Um dem entgegenzuwirken, müssen Vorräte und Vermögenswerte verkauft werden, was jedoch die Bonität senkt und den Geschäftsbetrieb einschränkt. Dadurch kann die Liquidität bereits nach kurzer Zeit erneut sinken.

Liquiditätsplanung: Ein effektives Werkzeug zur Kontrolle

Mit der Liquiditätsplanung analysieren Sie die Entwicklung der Liquidität Ihres Unternehmens. Dadurch behalten Sie die Kontrolle darüber, dass Ihr Unternehmen zahlungsfähig bleibt.

In einem Liquiditätsplan werden Ein- und Auszahlungen gegenübergestellt, wobei das Fälligkeitsdatum berücksichtigt wird. Der Liquiditätsplan erstreckt sich über mehrere Monate und zeigt die Entwicklung der Liquidität auf. Gleichzeitig können Sie erkennen, woher die Ein- und Auszahlungen stammen. Dadurch können Sie frühzeitig reagieren und Anpassungen vornehmen, falls die Liquidität zu sinken droht.

Maßnahmen zur Sicherung und Verbesserung der Liquidität

Um die Liquidität zu sichern oder im besten Fall sogar zu verbessern, müssen Sie Kosten einsparen. Vergleichen Sie dazu die verschiedenen Kostenstellen und finden Sie heraus, wo Sie Einsparungen erzielen können.

Mögliche Einsparungen lassen sich beispielsweise im Einkauf, Marketing, Lagerhaltung oder bei Dienstreisen finden. Günstigere Alternativen und eine bessere Organisation können in diesen Bereichen den Unterschied ausmachen.

Eine weitere Möglichkeit sind alternative Finanzierungen. Nur wenige Unternehmen überleben allein mit Eigenkapital. Fremdkapital in Form von Krediten oder Leasing hilft dabei, das Eigenkapital zu erhalten.

Auch ein Blick auf die Steuern kann sich lohnen. Viele Unternehmen nutzen ihre Steuervorteile nicht aus, weil sie gar nicht davon wissen. Freibeträge oder die Möglichkeit zur Herabsetzung der Vorsteuer können Geld sparen.

Bei einigen Banken besteht die Möglichkeit, Zahlungsausfälle zu versichern. Dadurch sind Sie geschützt, falls Kunden zahlungsunfähig werden. Sie erhalten also trotzdem Ihr Geld.

Im Zusammenhang damit ist es auch immer sinnvoll, die Bonität Ihrer Kunden zu überprüfen. Deren Zahlungsfähigkeit hat einen wesentlichen Einfluss darauf, ob Ihr Unternehmen zahlungsfähig bleibt.

Fazit: Liquidität als oberstes Ziel

Liquidität ist eine der wichtigsten Eigenschaften eines Unternehmens. Ohne Liquidität kann ein Unternehmen seine Rechnungen nicht bezahlen, was in der Regel zur Insolvenz führt. Das übergeordnete Ziel jedes Unternehmens sollte es daher sein, die Liquidität aufrechtzuerhalten oder zu verbessern. Dies gelingt durch eine sorgfältige Liquiditätsanalyse und entsprechende Maßnahmen oder Kosteneinsparungen.